Ein OS-Geschäftsjahr, zwei diametral entgegengesetzte Ergebnisse

T.A.I. 24 TOP News

Wie geht es Austrian Airlines? Und wie stand die Airline vor Corona da? Antwort auf Frage 1 ist bekannt, Antwort auf Frage 2 hängt davon ab, ob man den Lufthansa-Geschäftsbericht bzw. die offiziell von Austrian Airlines (OS) kommunizierten Zahlen für 2019 heranzieht, oder den im Firmenbuch veröffentlichten Jahresabschluss. Denn die Ergebnisse der beiden sehen diametral entgegengesetzt aus.

Zwei EBIT: eines positiv, eines deutlich negativ

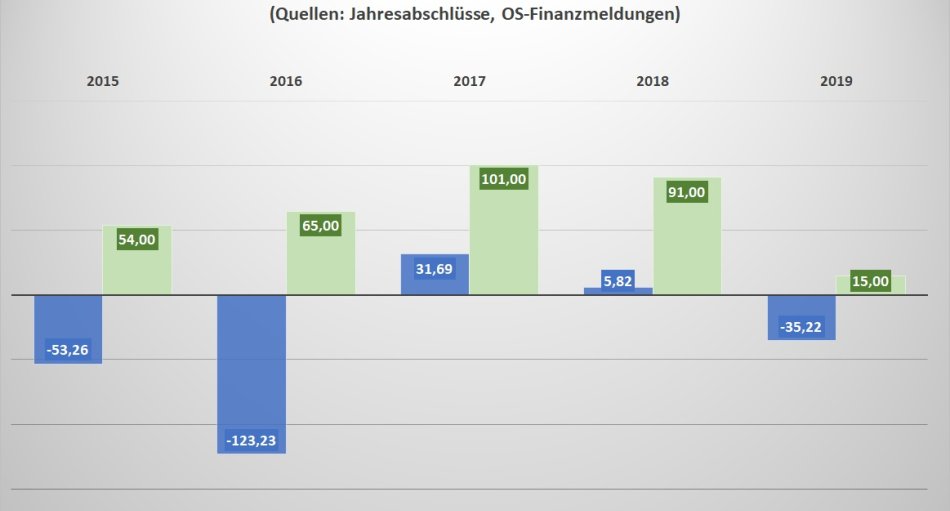

Laut OS-Finanzmeldung vom 19. März schloss Austrian Airlines das Vorjahr mit einem EBIT (Gewinn vor Zinsen und Steuern) in Höhe von +15 Mio. Euro ab. Das war zwar um -84% weniger, als im Jahr davor, aber immer noch deutlich positiv.

Das EBIT entspricht dem Betriebsergebnis bzw. Betriebserfolg. Und das war laut dem im Firmenbuch veröffentlichten Jahresabschluss für 2019 mit -35,218 Mio. Euro massiv negativ. Auch in den Vorjahren klafften das kommunizierte EBIT und das im Geschäftsbericht dargetellte Betriebsergebnis deutlich auseinander. Nur zweimal in den zurückliegenden fünf Jahren war beides positiv.

Ein und dasselbe Unternehmen, zwei konträre Ergebnisse - worin liegt der Unterschied? Er resultiert aus der Rechnungslegung nach IFRS (International Financial Reporting Standards), der primär dem Investoren-Schutz dient, und jener nach HGB (Handelsgesetzbuch), das den Gläubigerschutz in den Vordergrund stellt.

Die von Austrian und Lufthansa kommunizierten Ergebnisse entsprechen dem IFRS-Standard, der im Firmenbuch hinterlegte Jahresabschluss jenem des HGB. Daraus ergeben sich u.a. unterschiedliche Umsatzerlöse (nach IFRS erreichten sie 2019 rund 2,108 Mrd. Euro, -2%; laut HGB waren es 2,139 Mrd. Euro, -3,3%).

Wenig Corona im Geschäftsbericht

Corona wurde im Jahresabschluss 2019 von Austrian Airlines (datiert mit 27. Februar 2020; seit Anfang Juli im Firmenbuch) nur mit einem Absatz erwähnt und zwar, dass …

- … das Virus die finanzielle Entwicklung der Lufthansa Group in 2020 beeinflussen werde,

- … alle Flüge nach Festland-China bis 31. März 2020 gestrichen wurden und

- … in Abhängigkeit der weiteren Ausbreitung des Virus diese Strecken 2020 schrittweise wiederaufgenommen werden.

All dies belaste die finanzielle Entwicklung von Austrian Airlines und der Lufthansa Group.

Bekanntlich ist es dann viel dicker gekommen bis zum kompletten Grounding des Linienflugverkehrs. Nur vier Maschinen waren Ende Mai noch im Einsatz: drei Boeing 777-200ER und eine Embraer E195. Damit wurden einerseits Rückholflüge durchgeführt (inkl. Jenem aus Sydney) sowie Frachtflüge vorwiegend aus China und Malaysien.

Aktueller Geschäftsverlauf schleppend

Nach einem flotten Restart am 15. Juni und freigegebenem Corona-Hilfspaket von der Republik Österreich und der Konzernmutter Deutsche Lufthansa AG (je 150 Mio. Euro zur Eigenkapitalstärkung von LH und Staat, 300 Mio. Euro als staatlich garantierter Kredit) sowie dem Kurzarbeitsprogramm etc. zeigte sich CEO Alexis von Hoensbroech zunächst zuversichtlich.

Doch die weitere Entwicklung mit Reisewarnungen und Flugverboten sorgte dann für einen neuerlichen Dämpfer. Mitte September betonte von Hoensbroech, dass das Geschäft schleppend verlaufe und man sich schwerer tue, als erwartet. Konkret liegen die Buchungen „knapp auf Businessplan“, der allerdings sehr konservativ angelegt worden ist. Die Vorschau auf Frühjahr und Sommer 2021 sind „unter den Erwartungen.“ Damit unterscheidet sich Austrian Airlines aber kaum von den Konzernschwestern Lufthansa und Swiss.

Entscheidend sind letztendlich aber die Liquidität und die Finanzzahlen. Diese seien „sehr gut“ und lägen „über Business Plan“. Austrian Airlines agiere weiterhin „mit großer Kostendisziplin“ und die derzeit beflogenen Strecken seien „entsprechend profitabel“.

Passables Eigenkapital, höherer Treibstoffaufwand

Zurück zum Jahresabschluss: die Eigenkapitalquote blieb Ende 2019 trotz des Verlustes nahezu unverändert (16,4% gegenüber 16,7%), die Verbindlichkeiten sanken um 24,8% auf 228,9 Mio. Euro. Anderseits schmolz auch das Anlagevermögen deutlich dahin (-18,5%), was einerseits mit Flugzeugabgängen (u.a. drei Dash 8-400) und Abschreibungen, anderseits mit Kapitalherabsetzung der Austrian Lease an Finance Conpany Ltd. (ALF) begründet wird.

Bei der Gewinn- und Verlustrechnung 2019 sticht vor allem der um 12,7% auf 498,5 Mio. Euro gestiegene Treibstoffaufwand ins Auge. Hier machte sich der im Vorjahr deutlich höhere Einstandspreis für das Jet-Fuel bemerkbar. Der eingangs erwähnte Umsatz-Rückgang ergab sich aus den geringeren Einheitserträgen im Europaverkehr, denn insgesamt wurde die Produktion ausgeweitet.

Heuer gibt es durch Corona eine komplette Bruchlinie zwischen dem, was bis Ende 2019 war und ab 2020 sein wird. Wie sich das auf den Jahresabschluss auswirken wird, darüber mehr zu gegebener Zeit.

Erstellt am: 16. September 2020

Kommentar schreiben

Bitte die Netiquette einhalten. * Pflichtfelder